貸借対照表(B/S・バランスシート)とは?構成や勘定科目、分析できることを紹介

経理の仕事を知るうえで必ずマスターしておきたいのが、財務諸表の一つである貸借対照表です。貸借対照表の意義や分析方法について理解すると、経理の実務や転職時の企業分析において役立ちます。

この記事では、貸借対照表の定義や分析から分かることについて解説します。

貸借対照表とは

貸借対照表の読み方を知るにあたり、まずはどのような財務諸表なのかを理解する必要があります。ここでは、貸借対照表の定義や、表の構成要素について理解を深めましょう。

貸借対照表の定義

貸借対照表(バランスシート)とは、企業の財政状態を示す財務諸表の一つです。具体的には、企業の資産、負債、純資産状況を一覧にまとめた表のことを指します。

資産 | 企業が保有する、経済的価値のあるもの(現金、在庫、設備など) |

|---|---|

負債 | 企業が外部に対して負っている債務(借入金、買掛金など) |

純資産 | 返済義務のない、会社の資産 |

貸借対照表からは、企業の財務健全性や支払能力を読み取ることができます。企業のある時点での財務状況が分かることから、経営者や投資家、債権者など、さまざまな利害関係者にとって必要な書類です。

貸借対照表の重要性

貸借対照表は、以下の5つの観点で企業経営に役立っています。

財務健全性の評価 | 資産と負債のバランスから企業の財務安定性を判断できる。 |

|---|---|

支払能力の分析 | 短期的な支払能力を確認できる。 |

投資判断の材料 | 投資家が企業価値を評価する際の情報源となる。 |

経営戦略の立案 | 今後の事業展開や資金調達の戦略を検討できる。 |

業績比較 | 同業他社や過去の自社データとの比較分析が可能。 |

企業が経営を安定的に続けていくうえで必要なのが、資産と負債のバランスです。貸借対照表からは、短期的・長期的な資産と負債のバランスが分かるので、企業の方向性の検討に役立ちます。

貸借対照表の構成要素

貸借対照表は、左側が資産、右側が負債と純資産で構成されます。

資産 | 負債 |

純資産 | |

資産の合計 | 負債・純資産の合計 |

なお、資産の合計と負債・純資産の合計は必ず一致します。

資産=負債+純資産の合計

ここからは、例を挙げて説明しましょう。

たとえば、会社の資産が200万円、純資産が200万円だとします。

資産 200万 | 負債 |

純資産 200万 | |

資産の合計 200万 | 負債・純資産の合計 200万 |

銀行から100万円を新たに借り入れたとすると、資産が100万円増えると同時に、負債も100万円増加します。

資産 300万(200万+100万) | 負債 100万 |

純資産 200万 | |

資産の合計 300万 | 負債・純資産の合計 300万 |

資産は合計300万円となり、内訳は純資産200万円と負債100万円という構成になりました。

このように、表の左右の合計が一致する特性から、貸借対照表はバランスシートとも呼ばれます。

貸借対照表の構成要素

既述のとおり、貸借対照表は資産、負債、純資産の3つの要素で構成された表です。

資産 | 負債 |

純資産 | |

資産の合計 | 負債・純資産の合計 |

ここでは、それぞれの要素にどのような項目を記入していくのかを解説します。

資産の部

貸借対照表の左側にある欄を「資産の部」と呼び、3つの資産「流動資産」「固定資産」「繰延資産」を記入します。以下に、流動資産、固定資産、繰延資産それぞれの説明をまとめました。

項目 | 説明 |

|---|---|

流動資産 | 通常の事業活動の中で生じる資産や、1年以内に現金化される予定のある資金のこと (例)現金預金、商品、有価証券、売掛金など |

固定資産 | 1年以上の長期にわたって保有する資産のこと (例)建物、土地、借地権、知的財産権など |

繰延資産 | 支出する費用のうち支出効果が1年以上になるもののこと (例)開業費・商品開発費など |

資産の部からは、企業にどれだけ現金化できる資産があるのかを知ることが可能です。なお、資産の内容は、現金化しやすい順に記載するというルールがあります。

負債の部

貸借対照表の右上にある欄を「負債の部」と呼び、2つの負債「流動負債」「固定負債」を記入します。以下に、流動負債、固定負債それぞれの説明をまとめました。

項目 | 説明 |

|---|---|

流動負債 | 1年以内に支払うことになっている負債 (例)買掛金、支払手形、短期借入金、未払いの法人税など |

固定負債 | 1年以上の長期間にわたって返済する義務のある負債 (例)長期借入金、社債、退職金給付引当金など |

負債の部からは、返さなければならないお金がいくらあるのかを知ることが可能です。なお、負債の内容は、返済期日が早いものから順に記載するというルールがあります。

純資産の部

貸借対照表の右下にある欄を「純資産の部」と呼び、返済不要な資金のことをいいます。以下に、純資産の部に記入する株主資本と、それ以外についての説明をまとめました。

項目 | 説明 |

|---|---|

株主資本 | 株主が会社に対して出資した資本金、経営活動で積み上げた利益 (例)資本金、利益余剰金など |

株主資本以外の項目 | 資産でも負債でもない項目 (例)その他有価証券評価差額金、為替換算調整勘定など |

貸借対照表全体を見たときに、負債よりも純資金の比率が高ければ健全な事業活動を行えていると評価できます。

貸借対照表の勘定科目

勘定科目とは、お金を何に使ったかを貸借対照表上に示す項目のことです。ここでは、資産の部、負債の部、純資産の部それぞれに記入する勘定科目を解説します。

資産の部の勘定科目

資産の部の勘定科目は、流動資産と固定資産、遅延資産の3つに分けられます。

- 流動資産:通常の事業活動の中で1年以内に現金化される資産

- 固定資産:長期間にわたり使用される資産

- 繰延資産:支出する費用のうち、その効果が1年以上続くもの

以下に主な勘定科目を示しました。

項目 | 勘定科目 |

|---|---|

流動資産 | 現金および預金、売掛金、棚卸資産、未収収益 |

固定資産 | 有形固定資産(土地、建物、機械設備、車両など)、無形固定資産(借地権、のれん、ソフトウェアなど)、投資その他の資産(長期保有の株式や債券、関係会社株式など) |

繰延資産 | 開業費、開発費 |

負債の部の勘定科目

負債の部の勘定科目は、流動負債と固定負債の2つに分けられます。

- 流動負債:1年以内に支払い予定の負債

- 固定負債:1年以上の長期間にわたり返済する負債

以下に、それぞれの勘定科目を示しました。

項目 | 説明 |

|---|---|

流動負債 | 1年以内に支払い予定の負債 (例)買掛金、支払手形、短期借入金、未払法人税 |

固定負債 | 1年以上の長期間にわたり返済する負債 (例)長期借入金、社債、退職給付引当金 |

純資産の部の勘定科目

純資産の部は、企業が返済する必要のない資金を示す項目です。経営者が会社を作るときに投入した資本金や、これまでの利益の積み重ねである利益余剰金などが含まれます。

以下に、主な勘定科目をまとめました。

項目 | 説明 |

|---|---|

株主資本 | 株主が会社に対して出資した資本金と、経営活動で積み上げた利益 (例)資本金、資本剰余金、利益剰余金 |

株主資本以外の項目 | 資産でも負債でもない項目 (例)その他有価証券評価差額金、新株予約権 |

損益計算書との関係

貸借対照表に並ぶ重要な財務諸表の一つに、損益計算書があります。ここでは、損益計算書の概要や、貸借対照表との関係性について理解を深めましょう。

損益計算書の概要

損益計算書とは、一定期間における企業の経営成績を示す財務諸表です。企業がどれだけの収益を上げ、どれほど費用を支出し、最終的にどれくらい利益を挙げたのかを表します。

損益計算書は、以下のように科目と金額によって表されます。

科目 | 金額 |

|---|---|

売上総利益 営業利益 経常利益 税引前当期純利益 当期純利益 |

科目には、それぞれの条件に基づいて計算した利益を記入します。

- 売上総利益:売上高から売上原価を差し引いた利益

- 営業利益:営業活動でかかった費用を含めた利益

- 経常利益:本業以外の収入や支出を含めた利益

- 税引前当期純利益:税金を差し引く前の利益

- 当期純利益:最終的に企業に残る利益

損益計算書は、企業の収益性や、コスト管理の効率性を評価するために重要な資料です。

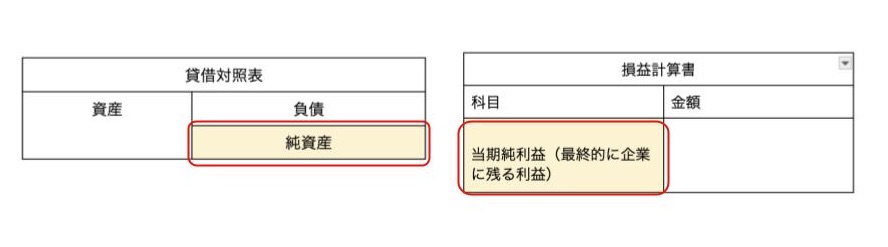

損益計算書と貸借対照表の関係

損益計算書に示される当期純利益は、貸借対照表の純資産の部とイコールの関係になります。

また、貸借対照表は「ある時点」での財務状況を、損益計算書は「一定期間」の企業の業績を表します。

貸借対照表 | ある時点の企業の財務状況を表す。 企業の財務状況の安定性が分かる。 |

|---|---|

損益計算書 | 一定期間の企業の業績を表す。 企業の収益性が分かる。 |

両方の財務諸表をチェックすることで、企業の財務状態と経営成績を総合的に把握できます。

キャッシュフロー計算書との関係

貸借対照表や損益計算書に並ぶ重要な財務諸表として、キャッシュフロー計算書があります。キャッシュフロー計算書の役割や、貸借対照表との関係性について理解を深めましょう。

キャッシュフロー計算書の概要

キャッシュフロー計算書は、一定期間における企業の現金の流れを示す財務諸表です。

以下のように摘要と金額によって表されます。

摘要 | 金額 |

|---|---|

|

現金の流れを営業活動、投資活動、財務活動の3項目で表すことで、資金繰りやキャッシュの動きを理解できます。売掛金のようなこれから振り込まれる予定のお金については記載しないので、手元にある現金額や支払能力の把握が可能です。

キャッシュフロー計算書と貸借対照表の関係

下図のように、貸借対照表(前期)の現金及び預金と、キャッシュフロー計算書の期首残高は連動します。また、キャッシュフロー計算書の期末残高と、貸借対照表(当期)の現金及び預金も連動します。

なお、貸借対照表は「ある時点」での財務状況を、キャッシュ・フロー計算書は「一定期間」における現金の流れを示す表です。両方を見比べることで、企業の資産の増減理由が具体的にわかります。

貸借対照表 | ある時点の企業の財務状況を表す。 企業の財務状況の安定性が分かる。 |

|---|---|

損益計算書 | 一定期間の現金の流れを示す。 現金の使い道が分かる。 |

貸借対照表から分析できること

貸借対照表は、表内の数字を計算することでさまざまな分析が可能です。ここでは、貸借対照表から読み取れる会社の経営状況について解説します。

流動比率で支払い能力を確認

流動比率とは、企業の短期的な支払能力を評価する指標のことです。

流動比率(%)=(流動資産÷流動負債)×100

流動比率が100%を超える場合、企業は短期的な債務をカバーできる資産を持っており、財務状況が安定していると判断できます。

一方、100%を下回る場合は短期的な資金繰りが難しいと判断できるため、早急に対策を打たなければなりません。

流動比率は200%あるのが理想ですが、業界によって目指す水準は異なります。

当座比率でより厳密に支払能力をチェック

流動比率よりもさらに厳密な支払い能力をチェックできる指標が、当座比率です。

当座比率(%)=(当座資産÷流動負債)×100

当座比率は、流動資産に含まれる棚卸資産(在庫)を除外して計算する指標です。在庫は必ずしも現金化できるとは限らないため、除外により厳密な支払い能力を求めることができます。

自己資本比率で経営の健全性を確認

自己資本比率とは、総資産に対して返済の必要がない純資産がどれほどあるかを示す指標です。

自己資本比率(%)=(純資産÷総資産)×100

自己資本比率が高いほど、企業が外部からの借入に頼らず、安定した運営を行えていると評価できます。

一般的に、自己資本比率は50%あればかなり良好であるといえますが、適切な比率は業界によって異なります。

自己資本利益率で利益が出ているかチェック

自己資本利益率は、企業の収益性をチェックできる指標です。

自己資本利益率=(当期純利益÷自己資本)×100

上記の式からは、自己資本に対する当期純利益の割合を求められます。自己資本利益率が高いほど、企業の収益性も高いとの評価が可能です。

成熟した企業では8%以上、成長企業では15%以上が望ましいとされますが、絶対的な基準ではありません。

固定比率で長期的な安定性を確認

固定比率とは、企業の長期的な財務安定性を評価する指標です。

固定比率(%)=(固定資産÷自己資本)×100

上記の式からは、自己資本(純資産)に対する固定資産の割合を求められます。

固定比率が100%以下なら、固定資産のすべてを自己資本でカバーできているため財務が安定しているとの判断が可能です。

一方、100%を超える場合は、固定資産の一部を負債でカバーしていることになるため、今後財務リスクが高まる可能性があります。

貸借対照表について理解し、企業分析に役立てよう

貸借対照表から企業の資産構成、負債状況、資本効率などを読み取ることで、経営の健全性を分析できます。財務諸表の読み方を身につけると、経理スキルの向上にとどまらず、転職時の企業選びにも活用可能です。

貸借対照表の読み方を理解し、転職時の企業分析に役立てましょう。